在臺灣,報稅是每位納稅人應盡的義務,但是否需要報稅卻因個人收入和家庭狀況而異。隨著免稅門檻的調整,許多人可能因此而受益,因此了解自己的報稅必要性顯得尤為重要。即便年收入低於免稅額,申報所得稅仍然有助於未來退稅的可能性。此外,即使在失業或薪資形式不明的情況下,若有其他收入來源,同樣可能需報稅。在本書中,我們將深入解析報稅的基本概念、流程及相關規定,幫助您清楚了解自己的稅務責任,避免未來的法律風險及經濟損失。

如何知道自己要不要報稅?

在臺灣,是否需要報稅主要取決於你的年收入和家庭狀況。根據最新的免稅門檻,若你是單身者且年收入低於42.3萬,則不需要繳稅;雙薪家庭(無小孩)年收入低於84.6萬亦免繳稅。如果你的收入在免稅範圍內,建議仍然申報,以便獲得可能的退稅。

報稅時需要準備的資料包括身份證明、薪資扣繳憑單等。詳細的報稅流程和相關問題,建議參考專業網站以獲取更完整的資訊。

沒有工作還要報稅嗎?

在臺灣,即使您目前沒有工作,也可能仍需報稅。根據相關規定,失業者仍然有報稅的義務,這是因為報稅和繳稅並不完全相同。報稅的必要性主要取決於您的其他收入來源。若您在失業期間仍有其他收入,例如投資利息、租金收入或其他來源,那麼這些收入也需納入報稅範疇。

此外,根據2024年的規定,如果您的全年綜合所得未超過42.3萬元,則可以不需要繳稅,但建議還是申報,以免日後因為未申報而遭遇罰款或其他法律問題。若未按時申報,延遲超過3天,需支付滯納金,而超過30天可能會面臨強制執行的風險。

因此,即使沒有固定的工作收入,您仍然應該仔細檢視自己的收入狀況,決定是否需要報稅。如果不確定,建議可以使用財政部提供的線上報稅試算工具,以獲得更清晰的指引。

什麼人不用報稅?

根據最新的資料,有五大族群符合免繳稅的條件,這些條件由財政部規定,主要取決於個人的年收入與家庭狀況。以下是免繳稅的情境:

- 單身者:年薪低於42.3萬元(平均每月薪水不超過3萬5250元)。

- 雙薪家庭:夫妻合計年薪低於84.6萬元(即每人每月薪水不超過3萬5250元)。

- 育有一名5歲以下幼兒的雙薪家庭:年薪低於105.8萬元。

- 育有兩名5歲以下幼兒的雙薪家庭:年薪低於127萬元。

- 特定情況的雙薪家庭:年薪低於173.5萬元,且有育有幼兒及70歲以上的扶養者(可享有額外扣除)。

除了以上的免繳稅情況外,若收入未達到一定標準,則即使有收入也不需要申報。例如,單身者若所得總額不超過21.6萬元(包含基本免稅額與標準扣除額)便可免申報。

沒報所得稅會怎樣?

如果沒有按時報所得稅,會有一些後果。根據臺灣的稅務規定,若納稅人未在截止日期前報稅,會面臨滯納金的罰款。具體來說,若延遲繳納超過3天,將需要支付應繳稅額的1%作為滯納金;而如果超過30天未報稅,稽徵機關則可能依法進行強制執行。

即使您在截止日期後發現自己漏報或忘記報稅,只要在被查到之前主動補報,通常不會受到重罰。補報的流程包括填寫申報書和繳納相應稅款。如果是在截止日之前發現錯誤,可以在線上重新申報。

此外,根據財政部的規定,某些收入未達到免稅額的納稅人,即使不需要繳稅,仍然建議進行報稅,以確保未來的稅務紀錄正確。報稅的具體流程和所需的文件也可在國稅局的官網上找到,以便更好地遵守稅務規定。

沒薪轉要報稅嗎?

在臺灣,報稅的義務主要取決於你的年收入是否達到課稅標準。根據2024年的報稅規定,如果你的全年綜合所得低於42.3萬元(對於單身者),你可以免於繳稅,但仍建議申報,尤其是如果你有可能獲得退稅的情況下。

如果你沒有薪轉證明(例如扣繳憑單),但仍然有收入,你是可以自行申報的。在報稅時,建議如實填寫你的收入,避免未來因漏報而遭到罰款或補稅的問題。如果你未報稅,且收入達到應報的標準,可能會面臨罰鍰或稽徵機關的追繳。

如何查要不要繳稅?

要查詢自己是否需要繳稅,您可以透過幾種方式來進行確認。以下是一些有效的方法:

- 訪問財政部稅務入口網站:透過財政部的電子申報繳稅服務網站,您可以查詢到個人的綜合所得稅資訊。您需要輸入身分證字號和相關驗證碼,系統會顯示您的稅務狀況。

- 手機報稅功能:如果您有註冊的健保卡或自然人憑證,您可以使用手機報稅的功能,這樣可以更加便捷地查詢及申報。手機報稅系統會直接匯入您的所得資料,省去繁瑣的手動輸入。

- 線上稅務試算:利用線上稅務試算服務,您可以根據您的收入計算出應繳稅額或是否符合免稅條件。這項服務通常會在每年的報稅季節開放,幫助納稅人快速了解自己的繳稅義務。

- 查詢收入門檻:了解每年的免稅門檻及稅率,依據這些資訊,您可以初步判斷自己的收入是否需要繳稅。2024年的報稅季中,年收入若低於一定金額則可免繳所得稅。

- 實體查詢:若不方便使用網路,您可以前往當地國稅局,帶上身分證明文件進行查詢,工作人員會協助您了解自己的稅務狀況。

這些方法能幫助您快速且準確地確認是否需要繳稅。如果有進一步的問題,建議直接聯絡財政部的客服,或是訪問他們的官網獲取最新資訊。

怎樣的人要報稅?

根據最新的報稅規定,以下幾類人需要報稅:

- 年收入超過免稅額:如果個人或家庭的年度綜合所得超過免稅額,就需要報稅。在2024年度,免稅額為9.2萬元,如果年滿70歲,則為13.8萬元。

- 各類所得都需報稅:不論是全職、兼職還是自由職業者,只要有收入(如薪水、佣金等)達到上述免稅額的標準,就必須報稅。即使是以現金支付的收入也必須如實申報。

- 收到報稅表:即使年度收入低於免稅額,只要收到稅局寄出的報稅表,仍然需要在規定的時間內提交報稅表。

- 首次報稅的工作者:即便是第一年工作的人,只要收入超過免稅額,也必須報稅。對於這類首次報稅的新人,通常會有額外的指導與幫助。

- 其他特例:某些特殊情況,如獲得遣散費或長期服務金的情況下,也需要根據具體的計算方法來決定是否報稅。

了解這些基本規則後,可以幫助您確定自己是否需要報稅。如果您還有其他疑問或需要進一步的資訊,可以參考相關的財政部資料或專業的報稅網站。

沒報稅會退稅嗎?

如果你沒有進行報稅,理論上是無法獲得退稅的。根據現行的稅務規定,只有在完成報稅程序後,才會有可能獲得退稅。許多人可能因為各種原因(如漏報或忘報)而未能如期申報,這將使他們錯失退稅的機會。

若你符合退稅資格卻未報稅,相當於放棄了這筆可能的退稅金額。例如,如果漏報了可扣除的項目,則無法在報稅時申請這些扣除額,進而失去相應的退稅。

如果發現自己沒有報稅,建議儘快進行補報。補報時雖然可能需要繳納滯納金,但主動補報可減少罰款的風險,並且依然可以保留退稅的資格。如果你在報稅截止日之前發現遺漏資料,可以重新申報一次,並且通常不會面臨罰則。

因此,建議所有納稅人定期檢視自己的報稅狀況,以確保不會錯過退稅的機會。如果需要了解更多報稅及退稅的詳細資訊,可以參考相關稅務機構的官方網站。

什麼人要交稅?

交稅的對象通常是那些在特定期間內獲得收入的人。根據臺灣的稅法規定,以下幾類人士需要交稅:

- 年收入超過免稅額者:對於個人綜合所得稅,每位納稅人都有一個免稅額。目前(2023年報稅年度)免稅額為每人92,000元,如果年滿70歲則為138,000元。

- 有綜合所得的個人:這包括來自薪資、租金、股利、利息等各種來源的收入。綜合所得的計算會考慮免稅額和各種扣除額,包括標準扣除和列舉扣除。

- 夫妻合併申報者:若選擇夫妻合併申報,則標準扣除額為248,000元(每人124,000元),這意味著夫妻合併後的收入計算也會影響稅務。

- 有特定扣除資格的收入者:例如,薪資所得特別扣除額為207,000元,這對於有薪資收入的納稅人來說是一項重要的減免。

- 其他情況:某些特殊情況下,如出售房屋獲利,也需依規定繳納稅款。

綜上所述,基本上,只要在報稅年度內的收入達到或超過上述的免稅額及相關條件,這些人就有義務繳納稅款。如需進一步的資訊,可以參考財政部或稅務局的官方網站。

2024多少不用繳稅?

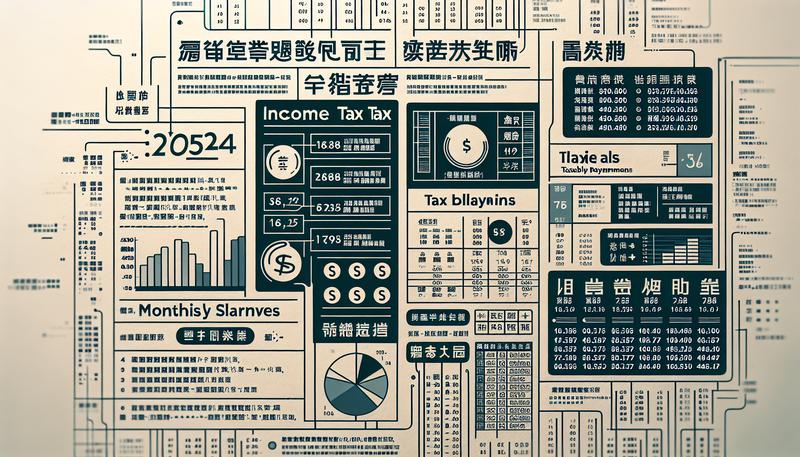

在2024年,個人綜合所得稅的免稅門檻有所調整,以下是幾個主要的免稅標準:

- 單身族:年收入在 42.3萬元以下(即每月收入35250元)的人士可以免繳稅。

- 雙薪家庭:年收入在 84.6萬元以下的家庭(夫妻每人每月收入為35250元)也可以免繳稅。

- 有幼兒的雙薪家庭:

- 年收入 105.8萬元以下,且育有1名5歲以下幼兒的雙薪家庭。

- 年收入 127萬元以下,育有2名5歲以下幼兒的雙薪家庭。

- 年收入 173.5萬元以下,育有2名5歲以下幼兒及1名70歲以上適用身障或長照扣除的雙薪家庭。

此外,基本免稅額也從 92,000元 調整為 97,000元,這意味著更多人可以減少或免除稅負。即使年收入未達繳稅標準,仍需進行申報,以便享受可能的退稅。

這些調整反映了政府對於當前物價上升的反應,旨在減輕民眾的稅務負擔。如果你需要進一步的詳細資訊或計算方法,可以參考相關的報稅指南網站。

幾歲不用繳稅?

在臺灣,繳稅的年齡和收入相關,不是單純依據年齡來決定。根據最新的報稅政策,年滿18歲的個人便可獨立報稅,而在收入上,若符合特定條件,就可以免繳稅。

根據2024年的報稅規定,以下幾類人群可免繳稅:

- 單身者:年收入若低於 44.6萬元,即月薪不超過 37,166元,則可免繳稅。

- 雙薪家庭:如果夫妻雙方的年收入總和低於 89.2萬元(每人約月薪 37,166元),也可免繳稅。

- 育有幼兒的雙薪家庭:如有一名5歲以下的幼兒,年收入低於 105.8萬元;有兩名5歲以下幼兒的家庭,年收入低於 127萬元,則同樣可免繳稅。

此外,若年滿70歲的納稅人,免稅額會有所提升,每人可減免 138,000元。

學生打工要報稅嗎?

在臺灣,學生打工後是否需要報稅,主要取決於其年收入的高低以及年齡的因素。根據最新的報稅規定,以下是一些重要的要點:

- 年齡與報稅資格:自2023年起,成年年齡調降至18歲。這意味著滿18歲的學生可以選擇單獨報稅或與父母合併報稅。若學生已滿19歲,則需評估是否符合被扶養的資格,若不符合則必須報稅。

- 免稅額及收入計算:若學生的年收入未超過32.4萬元(包含一般扣除額、薪資扣除額和教育學費扣除額),則不需要繳納所得稅。具體的免稅額為92,000元,加上薪資扣除額20.7萬元和教育學費特別扣除額2.5萬元,總計為423,000元,這意味著每月平均薪資若低於35,250元,就無需繳稅。

- 報稅方式:學生可以選擇臨櫃申報或透過網路進行報稅。在報稅時需要準備相關文件,如身分證、薪資扣繳憑單等。

- 未報稅的後果:如果未按時報稅,可能會面臨罰金。每年報稅時間通常為5月1日至5月31日,逾期未報稅的話,將需支付相應的罰款。

忘了報所得稅怎麼辦?

如果您不小心忘記報所得稅,不用太擔心,還是有補救的方法。根據臺灣財政部的指引,您可以依照以下三個步驟進行補報,避免受到罰款。

- 向戶籍地的國稅局辦理人工申報:您可以親自前往戶籍地的國稅局,如果不便前往,也可以選擇就近的任何國稅局查詢您的所得資料並填寫申報書。

- 繳納應納稅款:前往金融機構(請注意,郵局不代收稅款)現金繳納所需的稅款。從申報截止日(如2024年5月31日)開始至您補繳的日期,會按日計算利息,利率為固定的1.6%。

- 提交申報書及相關文件:將填妥的申報書、繳款書及其他相關證明文件寄送或親自送達戶籍地的國稅局。申報書和繳款書可以事先在網上列印,或者在國稅局索取。

重要提醒

- 如果您是在未經檢舉或未經稽徵機關調查之前主動補報,則可以免除罰款,但仍需繳納利息。

- 若您有短漏報的情況,亦可使用相同的補報機制。

若有任何疑問,建議撥打免費服務電話0800-000-321,或親自至國稅局詢問,以確保您準備的文件完整,避免不必要的麻煩。

如何知道自己有沒有報稅?

想要確定自己是否已經報稅,您可以採取以下幾個方法來查詢個人的所得稅申報狀態:

- 網路查詢:您可以前往財政部的電子申報繳稅服務網,使用身份證字號及出生年進行查詢。查詢結果將顯示您是否已完成申報、申報方式和繳稅狀態等信息。

- 手機報稅:如果您使用手機報稅,系統會在報稅過程中自動提供您的申報狀態。在手機報稅時,您只需提供相關的身份認證資訊,例如健保卡號或行動自然人憑證,系統就會將您的資料匯入報稅系統。

- 查詢過去的所得資料:透過各大銀行或金融機構申請金融憑證,然後進入網路申報頁面下載您的所得資料,這樣可以幫助您確認過去的收入與報稅狀態。

- 臨櫃查詢:如果您偏好面對面的方式,可以攜帶身份證至當地的國稅局進行查詢。這種方法雖然耗時,但可以確保獲得準確的信息。

- 記住報稅時限:每年的報稅期限通常是到5月底,若在這之前沒有申報,建議儘快查詢並完成申報,以避免產生滯納金。

這些方法可以幫助您確認自己是否已經報稅。如果您需要進一步的信息,可以訪問財政部的電子申報網站。

忘了報稅怎麼辦2024?

如果你在2024年忘記報稅,首先不要過於慌張。臺灣的綜合所得稅申報通常在每年的5月31日截止。如果你在這個日期後才發現自己忘了報稅,還是可以透過以下步驟進行補報:

- 主動申報:你需要前往戶籍地的國稅局辦理人工申報。如果你不方便到戶籍地的國稅局,可以到其他任一國稅局辦理,但必須填寫申報書並提供必要的資料。

- 繳納稅款:在完成申報後,你需要至代收稅款的金融機構進行現金繳納。如果你在截止日期後的3天內(例如在6月1日至6月3日之間)補繳,則不會產生滯納金;但若過了這段時間,則需要根據每超過3天加徵1%滯納金,最高可達10%。

- 提交相關文件:完成上述兩步後,將申報書、繳款書證明聯及其他相關證明文件送至戶籍地的國稅局即可。如果你選擇親自前往,記得攜帶本人身份證。

若是有漏報的情況,建議在被查到之前儘快補報,這樣也能避免罰款的問題。漏報的情況同樣適用上述補報流程,並且你可以在線上重新申報。

最後,記得,財政部提醒,如果在未被檢舉或稽查的情況下主動補報,通常可免予處罰,但仍會加計利息。更多詳情可以參考財政部的官方資訊或相關網站。

總結

在台灣,報稅的必要性取決於年收入和家庭狀況。2024年,單身者年收入低於42.3萬元及雙薪家庭年收入低於84.6萬元可免繳稅。失業者仍需報稅,若有其他收入也需申報。未按時報稅會面臨滯納金甚至強制執行。所有納稅人,即使未達繳稅標準,仍建議申報以保障未來的退稅權益。如忘記報稅,可主動補報以免罰款,需攜帶相關資料至國稅局申報。確保定期檢查自己的報稅狀況,以避免錯失退稅機會。