在台灣眾多的美股ETF產品中,統一 FANG+ ETF (代號:00757) 以其高度聚焦於美國頂尖科技股巨頭的鮮明特色,成為追求高成長性潛力投資者的熱門標的。其驚人的歷史績效表現,讓市場趨之若鶩。然而,對於許多習慣領取股息作為現金流的投資者來說,一個最核心的問題便是:「00757有配息嗎?」答案是明確的:00757不配息。

本文將直球對決這個問題,深入探討00757不配息背後的原因、其成份股的股利政策,並解析股利自動再投資對長期複利的影響。同時,我們也將為有現金流需求的投資者,提供一種「自創現金流」的實務策略,幫助您全面了解這檔美股ETF的收益模式,以判斷其是否符合您的理財目標。

00757 統一 FANG+ ETF 簡介

在討論配息政策前,讓我們先快速了解00757這檔美股ETF的核心架構。這檔ETF的目標是精準追蹤NYSE FANG+指數,該收益指數精選了10家在美股掛牌、最具市場領導地位與未來成長性的科技股與非必需消費股巨擘,其成份股涵蓋了知名的尖牙股。

其追蹤的NYSE FANG+ Index,是由知名的指數編製公司ICE Data Indices, LLC所維護,該公司在編制指數方面擁有數十年經驗,發布的股票指數、紀錄指數及貨幣指數深受全球投資人信賴。

00757 統一 FANG+ 基金小檔案

| 項目 | 內容 |

|---|---|

| 基金名稱 | 統一 NYSE FANG+ 證券投資信託基金 |

| 基金代號 | 00757 |

| 追蹤指數 | NYSE FANG+ 指數 (NYSE FANG+ Index) |

| 上市日期 | 2018年12月04日 |

| 計價幣別 | 新台幣 |

| 風險收益等級 | RR5 |

| 經理費 (年) | 0.85% |

| 保管費 (年) | 0.18% |

| 內扣總費用 (年) | 約 1.08% – 1.31% (依年度報告浮動) |

| 配息政策 | 無配息,收益滾入再投資 |

| 指數調整 | 每季調整 (3、6、9、12月) |

| 權重分配 | 平均權重法 |

| 資料來源:統一投信、口袋證券;資料日期截至2025年 |

從上表可見,00757的定位非常清晰:一檔高風險、高潛在報酬,且不進行收益分配的成長型ETF。其採用的完全複製法,確保了基金表現與指數的高度一致性。

直球對決:00757 為何不配息?

00757採取不配息的政策,主要源於兩大根本原因:基金的成長型定位與成份股自身的股利政策。

成長型ETF的定位:專注於資本增值

00757的設計初衷是為了讓投資者參與全球頂尖科技公司的長期價值成長,其核心目標是追求基金淨值(NAV)的最大化,也就是透過賺取價差實現資本利得,而非提供穩定的現金流。因此,基金章程中便明訂不進行收益分配,將所有獲利(包含成份股的股息)留在基金內,持續投入市場,以實現長期的複利增長。

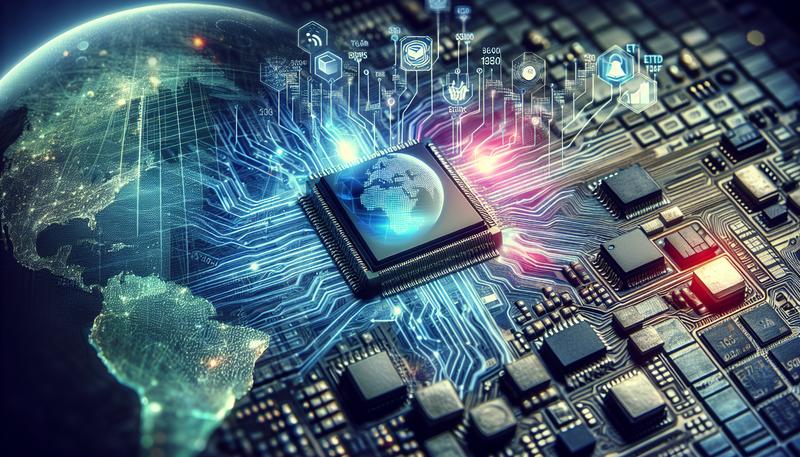

成份股的股利政策:科技巨頭重研發、輕股息

更深層次的原因在於其持有的公司本身大多不發放股息,或股息率極低。這些科技龍頭股普遍認為,將公司盈餘用於再投資,例如投入創新科技、電商、物聯網等科技領域的研發、擴大市場份額或進行策略性併購,能為股東創造比發放現金股利更高的長期價值。其高度集中的選股邏輯與廣泛分散的S&P500指數形成鮮明對比。

讓我們檢視一下00757成分股的配息狀況,例如輝達(NVIDIA)與網飛(Netflix)等指標性公司:

00757 主要成分股配息殖利率參考

| 公司名稱 (股票代號) | 主要業務 | 配息殖利率 (約略) | 備註 |

|---|---|---|---|

| CrowdStrike (CRWD) | 網路安全 | 0% | 不配息 |

| Netflix (NFLX) | 影音串流 | 0% | 不配息 |

| ServiceNow (NOW) | 企業雲端軟體 | 0% | 不配息 |

| Amazon (AMZN) | 電子商務、雲端 | 0% | 不配息 |

| NVIDIA (NVDA) | AI晶片、顯示卡 | ~0.03% | 殖利率極低 |

| Alphabet (GOOGL) | 搜尋引擎、廣告 | ~0.43% | 殖利率極低 |

| Meta (META) | 社群媒體、廣告 | ~0.29% | 殖利率極低 |

| Apple (AAPL) | 消費性電子 | ~0.41% | 殖利率極低 |

| Microsoft (MSFT) | 軟體、雲端 | ~0.81% | 殖利率較高,但仍低 |

| Broadcom (AVGO) | 半導體 | ~1.03% | 殖利率相對最高 |

從上表可以清楚看到,00757的持股中,有多家公司是完全不配息的。即便是蘋果、微軟這類會配息的公司,其殖利率也相當低。因此,00757本身從成份股收到的股息總額就非常有限,自然也沒有足夠的現金流可以分配給投資者。

股利不發放,跑到哪去了?解析「股息自動再投資」

當投資者看到「不配息」時,可能會擔心:「那蘋果、微軟配的股息不就憑空消失了嗎?」

答案是否定的。這些股息並沒有消失,而是透過「股息自動再投資」的機制,直接轉化為基金的資產。運作流程如下:

- 基金公司收到股息:當成份股如微軟發放股息時,作為股東的00757基金會收到這筆現金股息。

- 滾入基金淨值:基金經理人不會將這筆錢發給00757的持有人,而是將其計入基金的總資產中。

- 投入市場再投資:這筆資金會被用來買入更多的成份股,或是作為基金日常營運的資金。

這個過程直接推升了基金的淨值(NAV)。也就是說,股息的價值已經內含在您持有的00757股價中。

不配息的優缺點分析

| 優點 (Pros) | 缺點 (Cons) |

|---|---|

| 極致的複利效果:每一分錢都留在投資組合中持續滾動,享受不間斷的複利增長,長期下來效果驚人。 | 缺乏穩定現金流:完全不適合需要依靠投資收益來支付生活開銷的投資者,例如退休族。 |

| 簡化投資管理:投資者無需手動將收到的零碎股息再投入,省去了操作的麻煩與可能產生的交易成本。 | 心理感受差異:對於偏好「有錢入袋為安」的投資者,不斷上漲的淨值可能只帶來「紙上富貴」的感覺,缺乏踏實感。 |

| 提升稅務效率:因為沒有現金股利發放,投資者無需就該筆收入繳納所得稅或二代健保補充保費,讓資產100%投入再增長。 | 市場下跌時的考驗:在熊市中,沒有股息作為緩衝,投資組合價值的下跌會更加明顯,對投資者的心理承受度是一大考驗。 |

退休族或現金流需求者怎麼辦?自創現金流策略

既然00757不配息,是否就完全不適合需要現金流的投資者?其實不然。您可以透過「定期定額賣出」的方式,為自己創造可控的現金流。這種方法的核心概念是,將部分的資本利得變現,作為自己的「配息」。

操作方式

您可以設定一個固定的頻率(如每季、每半年或每年),賣出固定金額或固定股數的00757。

舉例(以季配息為例)

假設您持有價值100萬元的00757,希望每年有4%的現金流(即4萬元),相當於每季需要1萬元。

- 第一季末:您賣出價值1萬元的00757零股。

- 第二季末:您再次賣出價值1萬元的00757零股。

- 以此類推。

這種方法的特點

- 高度彈性:您可以自由決定「配息」的金額與時間,完全掌握現金流的主控權。

- 與股價連動:當00757股價上漲時,您只需賣出較少的股數就能達到1萬元的目標;反之,股價下跌時則需賣出較多股數。

- 實現獲利:將「紙上富貴」轉化為實際可用的資金。

然而,這種策略的代價是,您持有的總股數會逐漸減少,長期下來會稍微侵蝕最終的總報酬率。這是在創造現金流與追求資產最大化之間必須做出的權衡。

常見問題 (FAQ)

Q1: 00757 未來有可能改變政策開始配息嗎?

A: 理論上有可能,但機率極低。因為這會徹底改變其產品定位與追蹤指數的精神,目前為10檔的成份股其篩選規則,例如依ICE產業分類、個股市值要求、過去個月日均成交值達5,000萬美元以上等,都指向高成長性的科技股,這些公司配息意願普遍偏低。

Q2: 我是退休族,完全不能碰00757嗎?

A: 並非完全不能。若您的資產配置健全,可將00757作為一個小比例的「衛星配置」,用以追求更高的資產增長潛力。但不應將其作為獲取退休生活費的主要來源。

Q3: 不配息的ETF,跟配息後我立刻手動再投入,長期下來結果不是一樣嗎?

A: 理論上相似,但實務上00757的模式更有效率。它為投資者省下了手動再投入的交易成本、時間成本,並避免了收到股息後可能挪作他用的「人性考驗」,確保了資金100%無縫接軌地投入複利循環。

Q4: 若我想自己創造現金流,每年賣出多少比例才算合理?

A: 這沒有標準答案,取決於您的年齡、風險承受能力與市場狀況。國際上常提及的「4%法則」可作為一個參考起點,但這並非金科玉律。在熊市中應考慮降低賣出比例,以避免過度消耗本金。建議諮詢專業理財顧問以制定最適合您的提領計畫。

總結

總結來說,00757 統一 FANG+ ETF 是一檔純粹的成長型投資工具,其不配息的政策是其核心策略的一部分,旨在為投資人實現最大化的長期資本複利。

- 適合誰?:這檔ETF非常適合投資目標明確、風險承受能力高、追求長期資產累積的投資者,特別是處於財富增長期的年輕族群。

- 不適合誰?:對於需要穩定現金流來支應生活的退休族或保守型投資者,00757不應作為核心資產。

- 替代方案:若您看好其成長潛力但又需要現金流,可採用「定期賣出」的自創現金流策略,但需清楚了解其對總報酬的影響。

投資前,務必釐清自己的財務目標與風險偏好。理解00757不配息的設計,並善用其特性,才能讓這檔強大的科技股ETF在您的投資組合中發揮應有的價值。