信用貸款(簡稱信貸)是一種不需提供擔保品或保證人的貸款方式,主要依賴申請人的信用評分、收入穩定性及還款能力進行核貸評估。相較於其他貸款形式,信貸的申請流程更為簡便,資金取得迅速,適合用於短期財務需求,如購車、結婚或資金周轉等。然而,信貸並非無風險,利率、貸款期限及還款方式都是申貸人需要仔細考量的因素。了解信貸的特點、核准條件及還款機制,有助於申貸人做出更明智的財務決策,避免過度負債帶來的壓力。

信貸是什麼?

信用貸款,簡稱「信貸」,是一種無需提供擔保品或保證人的貸款方式。銀行根據申貸人的信用狀況、工作收入及還款能力綜合評估,決定是否核准信貸申請。申貸人可利用信貸快速取得資金,滿足各種短期財務需求,如小額週轉、購車、結婚或房屋裝修等。

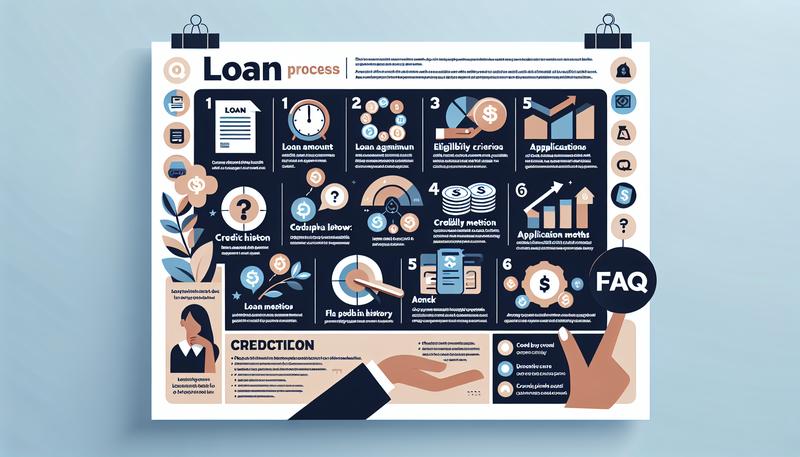

信貸的特點

- 無需擔保品:與房屋貸款或汽車貸款不同,信貸不要求提供房產或車輛作為抵押品。

- 申請便利:許多銀行提供線上申請服務,信貸流程簡單快捷,向銀行申請信貸相對便利。

- 還款靈活:借款人可選擇適合自己的還款期限和方式,方便規劃財務。

- 信貸額度:銀行會根據申貸人的年收入、個人信用及能力綜合評估核定信貸金額。

- 貸款利率:貸款年利率與貸款利息會根據個人信用條件及還款能力進行調整。

- 計息方式:銀行信貸常見的計息方式包括一段式還款或按月攤還。

- 總費用年百分率:這是申貸時需考量的重要指標,涵蓋所有手續費和利息成本。

- 實質年利率:實質年利率會更真實地反映貸款的整體成本。

提高信貸核准率的建議

- 保持良好信用紀錄:按時繳納信用卡費用和其他債務,避免遲繳或違約行為,提升信貸申請成功率。

- 穩定收入來源:持續穩定的年收入和工作收入可提升還款能力,增加貸款核准的可能性。

- 與銀行建立良好往來:經常使用銀行服務,如薪資轉帳或定期存款,有助於建立良好的信用評價。

- 選擇合適的信貸方案:比較不同銀行的優惠利率與貸款利率,選擇合適的貸款方案。

- 了解貸款利率怎麼算:申貸時應確認貸款利率多少合理,避免超出自身還款能力。

信貸利率與成本

- 信貸利率多少合理:根據市場行情及個人信用條件,銀行會提供不同的貸款利率。

- 貸款利息計算:銀行會依據申貸金額、年收入和還款方式計算貸款利息。

- 優惠利率:有些銀行會針對特定客群提供超低利率優惠,降低還款壓力。

信貸用途與風險管理

- 投資理財:部分借款人會將信貸資金用於投資理財,但需謹慎評估風險。

- 手頭靈活運用:信貸資金可有效解決短期財務困境,提升手頭資金的流動性。

在申請信貸時,建議多比較不同銀行的信貸方案,了解貸款年利率、總費用年百分率及還款條件,確保選擇適合自己的方案。特別是永豐銀行等知名機構,通常會根據個人信用及負債收支情況提供彈性還款方案。總而言之,信貸是一種方便快捷的融資方式,但申貸人應謹慎評估自身的還款能力,避免過度負債,確保財務健康穩定。

信貸通常都幾年?

信用貸款(信貸)的還款期限通常根據借款人的需求和還款能力而定。在台灣,銀行或金融機構提供的信貸期限一般最短為1年(12期),最長可達7年(84期)。

常見的信貸期限選項

- 短期貸款(1至2年):適合臨時資金周轉,能在短時間內清償債務。然而,需注意部分銀行可能有綁約規定,提前還款可能產生違約金。

- 中期貸款(2至4年):這是銀行最常見的信貸年限,適合需要較大筆資金且希望分期償還的借款人。以貸款30萬元、年利率2%、分4年攤還為例,每月應繳金額約為6,500元。

- 長期貸款(5至7年):適合希望降低每月還款壓力的借款人。然而,延長貸款期限會增加總利息支出,需謹慎評估自身的還款能力和未來財務規劃。

選擇適合的貸款期限建議

- 評估收入狀況:確保每月收入足以支付貸款月付金,避免財務壓力過大。

- 考量未來計劃:根據未來的資金需求和收入預期,選擇適當的還款期限。

- 比較各家銀行方案:不同銀行的信貸條件有所差異,建議多方比較,選擇最符合自身需求的方案。

總而言之,信貸的還款期限應根據個人財務狀況、借款金額和未來計劃來選擇,謹慎評估,避免過度負債。

信貸是薪水的幾倍?

在台灣,信用貸款(信貸)的最高額度通常以申請人的平均月收入為基準。根據金融監督管理委員會(簡稱金管會)的規定,個人在所有金融機構的無擔保債務總額(包括信用卡、現金卡及信用貸款)除以平均月收入,不宜超過22倍,這被稱為「DBR 22倍」。

實際可貸款倍數

雖然法定上限為22倍,但實際上,銀行在審核貸款申請時,通常會根據申請人的信用狀況、還款能力等因素,設定更保守的貸款倍數。一般而言,銀行願意核貸的額度約為平均月收入的15至18倍。

影響貸款額度的因素

- 信用評分:良好的信用紀錄有助於提高可貸款額度。

- 收入穩定性:穩定且持續的收入來源使銀行更願意提供較高的貸款額度。

- 現有負債:現有的無擔保債務越多,可申請的額度可能越低。

計算示例

假設某人的平均月收入為新台幣5萬元,根據DBR 22倍的規定,其無擔保債務總額最高可達110萬元(5萬 × 22)。然而,實際上銀行可能僅願意提供約75萬至90萬元的貸款額度(5萬 × 15至18倍)。

由於每個人的財務狀況和信用評分不同,實際可獲得的貸款額度也會有所差異。建議在申請信用貸款前,先評估自身的還款能力,並與多家銀行諮詢,選擇最適合自己的貸款方案。

信貸是複利嗎?

信用貸款利率計算方式主要採用「本息平均攤還法」,即每月還款金額固定,包含本金和利息。這種方式的利息計算並非傳統意義上的複利,而是根據剩餘本金計算當期利息,隨著本金逐月減少,利息也相應遞減。

利息計算方式——本息平均攤還法:每月還款金額固定,利息隨本金餘額減少而遞減。這種方式使借款人每月負擔相同的還款金額,便於財務規劃。

利率類型

- 固定利率:在貸款期間內,申請信貸的信貸利率保持不變,不受市場利率波動影響。這意味著您的每月還款金額是固定的,適合偏好穩定性的借款人。

- 機動利率:利率會隨市場利率變動,通常由「銀行定儲利率指數」加上「加碼利率」組成。指標利率可能參考銀行本行官網公定利率或市場利率,加碼利率則根據借款人的財務評分、信用狀況等因素決定。機動計息適合能承受利率波動風險,並希望在利率下降時受益的借款人。

還款方式

- 本息平均攤還法:每期還款金額相同,包含利息與本金。多數信用貸款會採用此計算方式。優點是每月金額相同,方便做財務規劃;缺點是相較於「本金平均攤還」總利息較多,因本息攤還的前期還款金額較少。

- 本金平均攤還法:每期還款金額不同,前期金額較高,後期較低。優點是前期還款金額高,本金還較多,因此總利息較少;缺點是前期還款金額較高,可能會有財務壓力。

總而言之,信用貸款的利息計算方式並非複利,而是根據剩餘本金計算利息,並以固定或機動利率進行計息。借款人應根據自身的財務狀況和風險承受能力,選擇適合的利率類型和還款方式。

總結

信用貸款是一種靈活且便利的融資工具,能夠快速滿足短期資金需求。然而,成功申請信貸並非僅取決於收入,良好的信用紀錄、穩定的財務狀況及適當的貸款方案選擇同樣重要。借款人在申辦個人信貸前應秉持仔細評估自身的還款能力的原則,選擇適合的利率類型和還款期限,並比較不同銀行的貸款方案,確保貸款條件符合個人財務規劃。合理運用信貸資金,不僅能有效解決財務困境,還能促進長期的財務健康與穩定。

資料來源

- 信貸是什麼?信用貸款條件、利率、額度、注意事項懶人包 | 大戶速成班 – 大戶DAWHO

- 信用貸款是什麼?小額貸款申請條件、流程與推薦一次整理 – 台新銀行

- 信用貸款是什麼?認識銀行合法貸款管道,掌握申請條件及額度