在全球化時代,海外投資成為許多人資產配置的重要一環,然而,伴隨而來的海外所得稅務問題,卻常讓納稅人感到困惑。本文將深入解析海外所得的定義、課稅方式、免稅額度、申報門檻與時機、申報方式與流程、未申報的後果、國稅局查核方式、節稅秘訣,並透過實際案例,幫助您輕鬆掌握海外所得稅務,合法節稅。

海外所得稅務全攻略

全球化時代的投資理財新趨勢:

身處全球化時代,投資理財已跨越國界,海外所得成為許多人財富增長的重要管道。然而,面對錯綜複雜的稅務法規,尤其是《所得基本稅額條例》的規定,不少人對於海外所得的定義、課稅方式及免稅額度仍一知半解。本文將為您深入剖析海外所得的相關規定,並提供實用的節稅秘訣,助您輕鬆掌握海外資產的稅務管理。

什麼是海外所得?

海外所得,簡單來說,就是指所得的支付地點或財產交易行為發生地位於台灣、香港、澳門以外的地區。這些所得的類型相當多元,除了常見的海外工作薪資、海外存款利息、海外投資股票的股利、海外不動產租金,還包括出售海外股票、不動產、基金等所獲得的財產交易所得。

海外所得如何課稅?高資產要繳納基本稅額

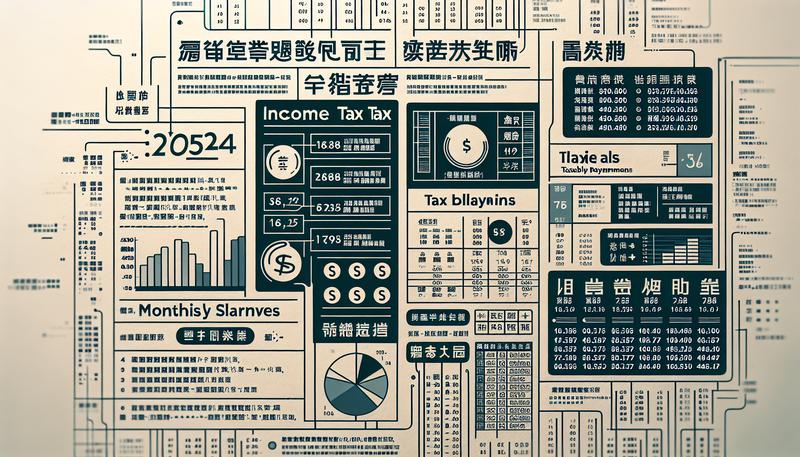

台灣對於海外所得的課稅方式主要有兩種:

- 併入綜合所得稅: 將海外所得併入個人綜合所得總額,並扣除免稅額及扣除額後,按照5%~40%的累進稅率級距計繳所得稅。

- 最低稅負制: 針對高資產人士,若其計算基本所得額者超過免稅額,則需按照20%的稅率繳納「基本稅額」。基本所得額的計算,是將納稅義務人全年海外收入所得和其他特定所得(如特定保險給付、私募證券投資信託基金受益憑證交易所得等)減除免稅額及扣除額(如標準扣除額、列舉扣除額等)後的餘額。

海外所得免稅額度與申報門檻:

目前,個人的海外所得免稅額度為新台幣670萬元。若夫妻合併申報,則夫妻合計的海外所得免稅額度亦為670萬元。然而,並非所有海外所得都可享有免稅額。例如,來自中國大陸地區的來源所得就不能適用海外所得免稅規定。

此外,自2024年起,海外所得免稅門檻將從現行的670萬元調降至50萬元。這意味著更多人的海外所得將納入課稅範圍,尤其是投資海外股票、基金、不動產或購買境外保單的投資人,更應及早規劃稅務策略。

海外所得申報注意事項:

- 申報義務: 不論海外所得金額多寡,只要有海外所得,就應併入綜合所得稅申報。若基本所得額超過免稅額,則需另外申報最低稅負。

- 申報方式: 可採書面或線上申報。

- 應備文件: 需檢附相關證明文件,如海外所得入帳證明、原始取得成本證明、境外所得繳納證明等。

- 未申報或申報不實的後果: 可能面臨補稅、罰鍰甚至刑事責任。

海外所得節稅秘訣:

- 善用免稅額度: 夫妻可透過贈與或分散投資等方式,將海外所得控制在免稅額度內。

- 扣抵境外稅額: 若在海外已繳納所得稅,可申請扣抵,但扣抵額不得超過依照台灣稅法計算的應納稅額。

- 規劃投資架構: 透過設立境外公司或信託,或投資於有租稅優惠的國家或地區,合法節省稅負。

- 善用稅務工具: 如年金保險、非現金捐贈等,在符合規定下達到減稅效果。

案例解析:計入基本所得額可能由於受益人與要保人為同一人

- 海外股票投資: 若您投資美股,除了股利所得外,賣出股票的資本利得也屬於海外所得,應併入綜合所得稅申報。若在美國已繳納資本利得稅,可申請扣抵。

- 境外基金投資: 投資境外基金產生的股利、利息或資本利得,都屬於海外所得。若基金受益人與要保人同一人,則應計入基本所得額。

- 海外不動產投資: 海外不動產的租金收入、買賣獲利都屬於海外所得。若已在當地繳納所得稅或交易稅,可申請扣抵。

- 海外工作薪資: 海外工作薪資屬於海外所得,應併入綜合所得稅申報。若符合特定條件,例如在海外工作超過183天,可享有部分免稅優惠。

- 海外退休金: 海外退休金屬於海外所得,應併入綜合所得稅申報,但可扣除中華民國來源所得及免予計入綜合所得淨額之退職所得。

海外所得的稅務規定雖然繁瑣,但只要掌握基本概念、善用免稅額度和節稅工具,並在專業人士的協助下進行合理的稅務規劃,就能有效管理海外資產,降低稅務負擔,實現財富的長期穩健成長。

海外所得申報全攻略:掌握申報門檻、時機與流程,避免誤觸法網

在全球化浪潮下,海外投資已成為許多人理財規劃的一部分,無論是海外股票、基金、不動產,或是海外工作薪資、利息、股利、租賃所得等,都可能產生海外所得。然而,伴隨而來的海外所得申報問題,卻常讓納稅人感到困惑。本文將為您詳細解析海外所得申報的門檻、時機、方式及注意事項,助您在享受投資收益的同時,也能輕鬆履行納稅義務。

海外所得申報門檻與時機

海外所得是否需要申報,取決於您的申報方式及所得總額。

綜合所得稅申報:

若您選擇將海外所得與境內所得合併申報綜合所得稅,則不論海外所得金額多寡,都必須在每年5月申報綜合所得稅時一併申報,並依照5%~40%的累進稅率級距計繳所得稅。

最低稅負申報:

若您的海外所得超過新台幣100萬元,且與其他應計入基本所得額的所得(如特定保險給付、私募基金交易所得、大陸地區來源所得等)合計超過670萬元,則必須在隔年5月申報最低稅負。即使海外所得未達100萬元,但若其他應計入基本所得額的所得已超過免稅額,也需申報最低稅負。

值得注意的是,即使您的海外所得未達申報門檻,但若國稅局發現您有未申報的海外所得,仍可能追溯補稅並處以罰鍰。

申報方式與流程

海外所得申報可透過以下兩種方式進行:

- 線上申報: 您可以透過財政部電子申報繳稅服務網站,使用自然人憑證或健保卡進行線上申報。

- 書面申報: 填寫「綜合所得稅結算申報書」或「基本所得額申報書」,並檢附相關證明文件,如海外所得入帳證明、原始取得成本證明、境外一般所得稅額繳納證明等,郵寄至戶籍所在地國稅局。

海外所得未申報的後果

若您未依規定申報海外所得,將面臨以下後果:

- 罰鍰: 未依規定申報或申報不實者,將被處以所漏稅額0.5倍至5倍的罰鍰。

- 滯納金: 逾期申報者,每逾2日將按應納稅額加徵1%滯納金,最高可加徵至15%。

- 刑事責任: 故意逃漏稅者,可能面臨3年以下有期徒刑、拘役或併科罰金。

國稅局如何查核海外所得?

國稅局主要透過以下管道掌握納稅人的海外所得資訊:

- 國際資訊交換: 台灣已加入「共同申報及盡職審查準則」(CRS),與其他國家/地區進行金融帳戶資訊自動交換,包括存款帳戶、保管帳戶、有現金價值保險契約及年金契約等。

- 金融機構通報: 金融機構有義務通報可疑的海外資金流動,如大額現金交易、頻繁匯款至境外等,以協助政府防制洗錢。

- 海外查稅: 國稅局可透過駐外單位或國際合作,向海外金融機構或政府機關查詢納稅人的海外所得資料。

提醒您,切勿心存僥倖,試圖隱匿海外所得。隨著國際間稅務資訊透明度日益提升,國稅局的查核能力也越來越強,誠實申報才是上策。

海外所得申報注意事項

- 海外所得的計算方式與國內所得不同,建議諮詢專業會計師或稅務顧問,以確保申報正確性。

- 若您在海外已繳納所得稅,可申請扣抵,但扣抵額不得超過依照台灣稅法計算的應納稅額。

- 若您有海外財產交易損失,可在申報時列舉扣除,以減輕稅負。

- 善用稅務工具,如非現金捐贈、投資符合租稅優惠條件的產品等,可有效節省稅金。

海外所得申報並非難事,只要掌握申報門檻、時機、方式及注意事項,並妥善保存相關證明文件,就能輕鬆完成申報,避免不必要的罰則。若您對海外所得申報仍有疑問,建議諮詢專業稅務顧問,以獲得最適合您的建議。

海外所得節稅全攻略:善用免稅額、扣抵境外稅額、規劃投資架構

在全球投資日益普及的今日,海外所得已成為許多人財富的重要組成部分,無論是海外的薪資所得、利息所得、股利所得、租賃所得、營利所得,或是投資海外股票、基金、理財商品等所產生的收益,都屬於海外所得。然而,高額的海外所得稅也可能侵蝕您的投資收益。因此,如何在合法合規的前提下,有效節省海外所得稅,成為每位投資人不可忽視的課題。本文將為您深入剖析海外所得節稅的策略與規劃,助您在享受投資成果的同時,也能最大限度地降低稅務負擔。

善用免稅額度:

首先,最直接的節稅方式就是充分利用海外所得免稅額度。然而,請注意,自2024年起,台灣居民的海外所得免稅額度已大幅調降至50萬元。這意味著更多人的海外所得將納入課稅級距範圍,節稅規劃更顯重要。

扣除境外稅額:

若您的海外所得超過免稅額,也別灰心。您可以透過扣除境外已納稅額的方式,降低應納稅額。所謂境外稅額扣抵,是指將您在海外已繳納的所得稅,從應納的台灣所得稅中扣除。

舉例來說:

假設您在美國有100萬元的投資收益,已在美國繳納20%的所得稅(即20萬元)。若這筆所得在台灣的應納稅額為30萬元,則您可以扣除已繳的20萬元美國稅款,只需在台灣補繳10萬元的稅款。

然而,境外稅額扣抵並非無上限。根據台灣稅法規定,可扣抵的境外稅額不能超過在台灣應納的稅額。也就是說,如果您的海外所得在台灣的應納稅額為25萬元,即使您在海外已繳納30萬元的所得稅,也只能扣抵25萬元。

規劃投資架構:

除了上述兩種方法,您還可以透過合理的投資架構規劃,達到節稅的目的。

例如,您可以考慮在稅率較低的國家或地區設立境外公司或信託,將海外所得轉移至這些低稅區,以降低整體稅負。或者,您可以選擇投資於有租稅優惠的國家或地區,如新加坡、香港等,以享受較低的稅率或免稅待遇。

然而,這類操作涉及複雜的稅務法規和跨國交易,建議您諮詢專業的會計師或稅務顧問,以確保您的投資架構符合法規,並達到最佳的節稅效果。

其他節稅方式:

除了上述方法,您還可以透過以下方式節省海外所得稅:

- 分散所得來源: 將所得分散至不同年度或不同家庭成員,以降低個人綜合所得稅的適用稅率級距。

- 遞延所得: 透過投資未上市櫃股票、遞延年金保險等方式,將所得遞延至未來年度,以降低當年度的稅負。

- 非現金捐贈金額: 將海外所得捐贈給符合規定的公益團體,可享有減免綜合所得稅。

- 匯回時機: 考慮匯回海外所得的時機,選擇在稅率較低的年度匯回,或利用分批匯回的方式,降低單一年度的稅負。

- 善用稅務工具: 如海外投資型保單、雙重國籍身份規劃等,在符合規定下達到節稅效果。

海外所得稅務試算與諮詢:

在進行海外所得節稅規劃前,建議您先進行稅務試算,以了解您的稅務狀況及節稅空間。您可以利用線上試算工具,或尋求專業會計師或稅務顧問的協助。

專業的稅務顧問不僅能為您提供精準的稅務試算,更能根據您的個人情況,量身定制最佳的節稅方案,助您在複雜的國際稅務環境中,輕鬆達成財富增值目標。

海外所得節稅並非遙不可及。只要掌握正確的資訊、善用各種節稅工具,並尋求專業協助,您就能在享受海外投資收益的同時,有效降低稅務負擔,實現財富的長期穩健成長。

海外所得常見問題與案例解析:掌握關鍵,輕鬆應對海外稅務

隨著全球化腳步加快,海外投資已成為許多人資產配置的重要一環。然而,面對錯綜複雜的海外所得稅務問題,許多投資人仍感到困惑。本文將為您解答常見的海外所得問題,並透過實際案例解析,幫助您更深入了解海外所得申報與節稅的關鍵。

海外所得常見問題

- 海外所得有哪些類型?

海外所得的類型相當廣泛,除了常見的薪資所得、利息所得、股利所得、租金所得、權利金等,還包括海外財產交易所得(如股票、不動產)、海外事業投資收益、海外保險給付、業務所得、礦所得等。

- 海外所得免稅額是多少?

自2024年起,個人海外所得免稅額已調降為50萬元。夫妻合併申報的免稅額度亦為50萬元。不過,若您的海外所得主要來自中國大陸,則無法適用此免稅規定。

- 海外所得如何申報?

海外所得可以選擇與國內所得合併申報綜合所得稅,並依照5%~40%的累進稅率級距計繳所得稅。若個人基本所得額(包含海外所得和其他應計入基本所得額的所得)超過免稅額,則需另行申報最低稅負。申報方式包括線上申報和書面申報。

- 海外所得沒申報會怎樣?

未依規定申報或申報不實的海外所得,將面臨補稅、罰鍰甚至刑事責任。因此,誠實申報才是上策。

- 如何查詢海外所得稅相關規定?

您可以參考財政部發布的「海外所得稅懶人包」,或至各地國稅局網站查詢相關資訊。如有疑問,建議諮詢專業的會計師或稅務顧問。

案例解析:不同類型海外所得的申報與節稅

案例一:境外基金投資

王先生投資美國股票型基金,2023年獲配息120萬元。由於王先生的海外所得超過50萬元免稅額,且未達基本所得額,因此僅需申報綜合所得稅。若王先生已在美國繳納30%的股利所得稅,則可申請扣抵境外稅額,降低在台灣的應納稅額。

案例二:海外股票投資

李小姐在美國股市投資獲利200萬元,並已在美國繳納15%的資本利得稅。由於李小姐的海外所得超過免稅額,且未達基本所得額,因此僅需申報綜合所得稅。李小姐可申請扣抵已繳納的境外稅額,並比較台灣與美國的稅率,選擇有利的計稅方式。

案例三:海外不動產投資

陳先生在日本購置一間公寓,2023年出租收益為80萬元。由於陳先生的海外所得超過免稅額,且未達基本所得額,因此僅需申報綜合所得稅。陳先生可扣除相關費用(如房貸利息、修繕費等),並申請扣抵已繳納的日本所得稅,以降低在台灣的稅負。若陳先生的海外所得加上其他所得超過基本所得額,則除了綜合所得稅外,還要申報最低稅負。

案例四:海外工作薪資

林小姐在新加坡工作,2023年薪資所得為250萬元。由於林小姐的海外所得超過免稅額,且未達基本所得額,因此僅需申報綜合所得稅。若林小姐符合特定條件(例如在海外工作超過183天),可申請「薪資所得特別扣除額」或「境外就業所得扣除額」,以減輕稅負。

節稅小技巧:

- 善用免稅額度: 夫妻可透過贈與或分散投資等方式,將海外所得控制在免稅額度內。

- 扣抵境外稅額: 若在海外已繳納所得稅,可申請扣抵,但扣抵額不得超過依照台灣稅法計算的應納稅額。

- 規劃投資架構: 透過設立境外公司或信託,或投資於有租稅優惠的國家或地區,合法節省稅負。

- 善用稅務工具: 如年金保險、非現金捐贈等,在符合規定下達到減稅效果。

海外所得稅務看似複雜,但只要掌握基本原則,並善用免稅額度、扣抵境外稅額等節稅工具,就能有效降低稅務負擔。如有疑問,建議諮詢專業的會計師或稅務顧問,以獲得最適合您的建議,確保您的海外投資收益得到最大保障。

總結

海外所得稅務看似複雜,但只要掌握基本原則,並善用免稅額度、扣抵境外稅額等節稅工具,就能有效降低稅務負擔。如有疑問,建議諮詢專業的會計師或稅務顧問,以獲得最適合您的建議,確保您的海外投資收益得到最大保障。

參考來源

- 利多!海外所得免稅額度增加囉! – KSP凱博聯合會計師事務所-稅務、審計、專業顧問服務 (kspcpa.com)

- 海外所得稅課稅 – 海外所得該怎麼節稅?(境外基金、美股配息、資本利得) – Mr.Market市場先生 (rich01.com)

- 海外所得稅懶人包:3 分鐘教你搞懂海外所得計算和海外所得如何申報? – Roo.Cash